En noviembre, presentación del modelo 232 de operaciones vinculadas para las grandes empresas. Cuestiones a considerar

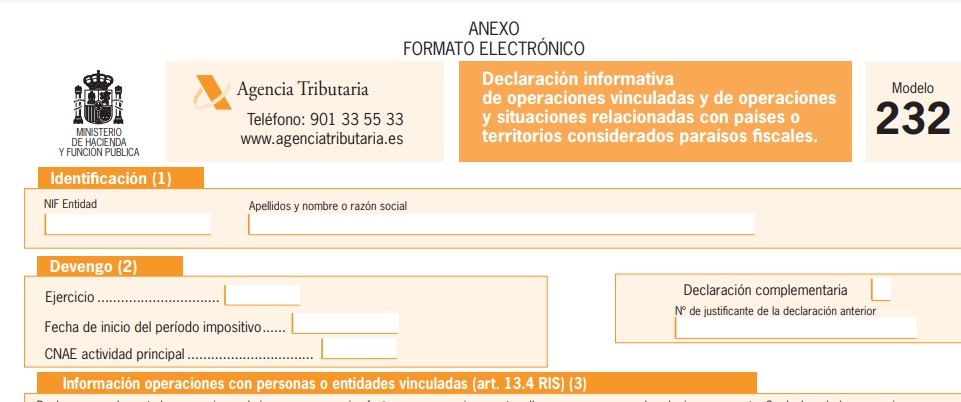

Con el fin de ejercer un mayor control sobre las operaciones vinculadas, la Agencia Tributaria aprobó, mediante la Orden HFP/816/2017, el modelo 232 para la presentación de la declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios calificados como paraísos fiscales.

El modelo debe presentarse en el mes siguiente a los diez meses posteriores a la conclusión del periodo impositivo al que se refiera la información a suministrar; es decir, para los contribuyentes cuyo ejercicio económico coincida con el año natural, el plazo de presentación de la declaración queda fijado desde el 1 al 30 de noviembre.

Es importante saber si se está obligado a presentar este modelo tributario, y si es así, saber cumplimentarlo correctamente, ya que las operaciones vinculadas están en el punto de mira de la Agencia Tributaria, hasta el punto de dedicarles un apartado en el Plan Anual de Control Tributario y Aduanero de 2018, que especifica que se realizarán actuaciones de control relacionadas con el impuesto sobre sociedades relativas a las operaciones vinculadas.

Además, es importante recalcar la importancia de tener disponible la justificación documental relativa a la valoración de este tipo de operaciones (art. 18.3 LIS), ya que puede ser solicitada por la Agencia Tributaria. Recordemos que en la LIS se especifica que «las operaciones efectuadas entre personas o entidades vinculadas se valorarán por su valor de mercado», entendiéndose como tal «aquel que se habría acordado por personas o entidades independientes en condiciones que respeten el principio de libre competencia».

¿Cuándo nos encontramos ante operaciones vinculadas?

Nos encontramos ante operaciones vinculadas cuando se realizan operaciones entre personas físicas o jurídicas, en las cuales existe un determinado grado de vinculación entre ellas, principalmente por alguno de los siguientes motivos:

- La existencia de vinculación familiar de primer o segundo grado.

- La pertenencia a un mismo grupo empresarial.

- Cuando diferentes sociedades comparten administradores.

- Las sociedades tienen accionistas de referencia comunes.

¿Quiénes están obligados a presentar el modelo 232?

Estarán obligados a presentar el modelo 232 y cumplimentar la información de operaciones con personas o entidades vinculadas (art. 13.4 RIS) los contribuyentes del impuesto sobre sociedades y del impuesto sobre la renta de no residentes que actúen mediante establecimiento permanente, así como las entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, que realicen las siguientes operaciones con personas o entidades vinculadas en los términos previstos en el artículo 18.2 de la LIS:

Cuando el conjunto de operaciones especificas realizadas en el periodo impositivo del mismo tipo y método de valoración sea superior al 50 % de la cifra de negocios de la entidad, con independencia del importe de operaciones por entidad vinculada, así como cuando el importe conjunto de operaciones específicas del mismo tipo en el periodo impositivo supere los 100.000 euros.

En el caso de operaciones realizadas en el periodo impositivo con la misma persona o entidad, se deberá presentar el modelo cuando el importe de la contraprestación del conjunto de operaciones en el periodo impositivo supere los 250.000 euros, de acuerdo con el valor de mercado.

¿Qué operaciones se consideran específicas?

Tienen la consideración de operaciones específicas, las siguientes:

- Operaciones con personas físicas que tributen en estimación objetiva cuando la participación individual o conjuntamente con sus familiares sea mayor o igual al 25 % del capital o fondos propios.

- Transmisión de negocios, valores o participaciones en los fondos propios de entidades no admitidos a negociación o admitidos en paraísos fiscales.

- Transmisión de inmuebles y operaciones sobre intangibles.

¿Qué operaciones están excluidas de la obligación de presentar el modelo?

No será obligatorio presentar el modelo 232 en los siguientes casos:

- En el caso de que exista un grupo de consolidación fiscal, sin perjuicio de lo previsto en el artículo 65.2 de la LIS.

- En las operaciones realizadas por las agrupaciones de interés económico (AIE), las uniones temporales de empresas (UTE) y las sociedades de desarrollo industrial regional. No obstante, sí que deberán presentar el modelo 232 en el caso de uniones temporales de empresas, o fórmulas de colaboración análogas a las uniones temporales, que se acojan al régimen establecido en el artículo 22 de la LIS.

- Operaciones realizadas en el ámbito de ofertas públicas de venta o de ofertas públicas de adquisición de valores (independiente del volumen de operaciones).

¿Cuál es la forma de presentación del modelo 232?

La presentación de la declaración debe realizarse obligatoriamente por vía electrónica, bien a través de la Sede electrónica de la Agencia Estatal de Administración Tributaria, o bien desde la página de la Agencia Tributaria.

¿Quiénes pueden realizar la presentación del modelo 232?

- Los contribuyentes del impuesto o, en su caso, sus representantes legales.

- Los representantes voluntarios de los obligados tributarios con poderes o facultades para presentar electrónicamente en nombre de los mismos declaraciones y autoliquidaciones ante la Agencia Tributaria o representarles ante esta.

- Las personas o entidades que, según lo previsto en el artículo 92 de la Ley 58/2003, de 17 de diciembre, General Tributaria, ostenten la condición de colaboradores sociales en la aplicación de los tributos.

¿Cuál es el contenido del modelo 232?

La «Declaración informativa de operaciones vinculadas y de operaciones y situaciones relacionadas con países o territorios calificados como paraísos fiscales», modelo 232, comprende los siguientes apartados:

- Información de operaciones con personas o entidades vinculadas (art. 13.4 RIS), donde deberán cumplimentarse separando las operaciones de ingreso o de pago, sin que puedan efectuarse compensaciones entre ellas, aunque correspondan al mismo concepto. Se deben declarar las operaciones por persona o entidad vinculada que agrupen un determinado tipo de operación, siempre que se haya utilizado el mismo método de valoración, y se tienen que incluir en registros distintos las operaciones del mismo tipo pero que utilicen métodos de valoración diferentes.

- Información de operaciones con personas o entidades vinculadas en caso de aplicación de la reducción de las rentas procedentes de determinados activos intangibles (art. 23 y DT 20.ª LIS).

- Operaciones y situaciones relacionadas con países o territorios calificados como paraísos fiscales.

¿Qué pasa si no se presenta?

No presentar el modelo 232 o hacerlo fuera de plazo o de forma incorrecta o incompleta conlleva una serie de infracciones:

- No presentación del modelo 232: al ser una declaración exigida con carácter general en cumplimiento de la obligación de suministro de información, la sanción consistirá en una multa pecuniaria fija de 20 euros por cada dato o conjunto de datos referidos a una misma persona o entidad que hubiera debido incluirse en dicha declaración (con un mínimo de 300 euros y un máximo de 20.000 euros).

- Presentación incorrecta o incompleta del modelo 232: En el supuesto de que se presente el modelo 232 de forma incorrecta o incompleta, la infracción sería la contenida en el artículo 199.5 de la Ley General Tributaria, consistente en la presentación incorrecta de autoliquidaciones o declaraciones sin que se produzca perjuicio económico. En este caso, se aplicaría una multa pecuniaria proporcional del 0,5%, 1%, 1,5% ó 2% del importe de las operaciones no declaradas o declaradas incorrectamente, si representan un porcentaje superior al 10%, 25%, 50% ó 75%, respectivamente, de las operaciones que se tendrían que haber declarado.

En el caso que el porcentaje fuera inferior al 10%, se impondría una multa pecuniaria fija de 500 euros. Estas multas se incrementan en un 100% en caso de comisión repetida.

Esperando que la información sea de su interés, permanecemos a su disposición para cualquier consulta o aclaración sobre el tema.